Тема дипломной работы: Учет и аудит расчетов с поставщиками и подрядчиками, покупателями и заказчиками

или

Заказать новую работу(фрагменты работы)

| Учебное заведение: | Другие города > ДРУГОЕ |

| Тип работы: | Дипломные работы |

| Категория: | Бухгалтерский учет и аудит |

| Год сдачи: | 2019 |

| Количество страниц: | 71 |

| Оценка: | 5 |

| Дата публикации: | 28.09.2019 |

| Количество просмотров: | 289 |

| Рейтинг работы: |

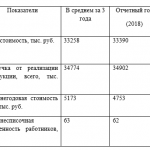

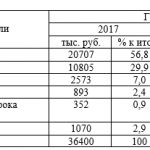

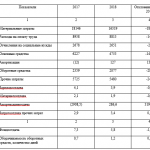

Работа была написана на тему Учет и аудит расчетов с поставщиками и подрядчиками, покупателями и заказчиками на примере предприятия АО "Новохоперскхлеб". В первой главе описана теория бухгалтерского учета в части расчетов с поставщиками и покупателями, во второй главе идет описание самого предприятия, его анализ, и таблицы с данными из баланса. Все таблицы разработаны профессором, доктором экономических наук. Так же идет подробное описание процесса ведения бухгалтерского учета на предприятия, с описанием программ и документов, которые используются. Вся вторая глава полностью написана мной, без использования интернета. Третья и четвертая глава посвящены аудиту данного предприятия и созданием предложений для ликвидации ошибок и усовершенствования процесса учета. В данных главах также использованы таблицы( как именно проводился аудит, какие аспекты учета подвергались проверке и таблицы с выводами) так же представлены формы отчетов, которые необходимо ввести предприятию для лучшего функционирования. Плагиат на сайте был 71%, на сайте института 63%.

(фрагменты работы)

Для осуществления своей деятельности, а именно производство хле-ба, АО «Новхоперскхлеб» должно располагать необходимым сырьем. Для получения необходимых компонентов, предприятия ищет поставщиков со-ответствующего вида продукции и заключает с ним договор поставки.

АО «Новохоперскхлеб», выступающие в роли покупателя, 23 де-кабря 2016 года заключило договор купли-продажи №10 с индивидуаль-ным предпринимателем Белокопытовым А.Ю., именуемый, как продавец. Предметом данного договора является поставка продавцом товара, а именно масла подсолнечного на общую сумму 46480 рублей. Состав дан-ного договора соответствует требованиям ГКРФ. В нем отражены основ-ные положения, а именно: предмет договора, количество товара и цена, порядок расчета, ответственность сторон, порядок рассмотрения споров, заключительная часть, адреса и реквизиты. (Приложение 5)

Расчеты с поставщиками и подрядчиками осуществляются после от-грузки ими товарно-материальных ценностей, выполнения работ или ока-зания услуг.

Подтверждением совершения отгрузки товаров является счет-фактура. На договор купли-продажи № 10 был выписан соответствующий документ, который содержит в себе информацию о товаре и выставленном продавцом НДС.

Счет-фактура №20 от 23 декабря 2016 года подтверждает факт со-вершения хозяйственной операции, а именно, получение от поставщика – ИП Белокопытова А.Ю., масло подсолнечное на сумму 46480 тыс.рублей. НДС организация не уплачивала (Приложение 6).

Помимо счета-фактуры первичным документом по данной операции является товарная накладная. Накладная является первичным докумен-том, который составляется в 2-х экземплярах и служит доказательством передачи и основанием для списания (принятия на учет) товара. Товарная накладная №20 от 23.12.2016 года на получение масла подсолнечного со-держит подпись и печать продавца и покупателя. Она составляется в двух экземплярах, один из них остается у поставщика, второй - у получателя (Приложение 7)

При получении продукции от поставщика имеет место следующая корреспонденция:

Д-т 10 «Материалы»

К-т 60 «Расчеты с поставщиками и подрядчиками» - 46480 тыс. руб.

На отражения НДС в бухгалтерском учете составляется следующая корреспонденция:

Д-т 19 «Налог на добавленную стоимость по приобретенным ценно-стям»

К-т 60 «Расчеты с поставщиками и подрядчиками»

Помимо получения товаров от поставщика, предприятие может пользоваться услугами сторонних организаций.

АО «Новохоперскхлеб», выступающее заказчиком, заключает дого-вор № 150 от 10 октября 2016 года с ООО «Испытательная лаборатория Воронежского Облпотребсоюза», именуемый, как исполнитель. Предме-том договора является оказание исполнителем заказчику услуг, связанных с испытанием продукции. (Приложение 8).

ООО «Испытательная лаборатория Воронежского Облпотребсоюза» по окончанию исследований предоставила предприятию акт №753 сдачи-приемки выполненных работ, который служит подтверждением факта со-вершения исследований. Помимо акта, исполнитель выставил счет № 753, в котором содержаться его основные реквизиты, а также перечень прово-димых процедур и их стоимость (Приложение 9).

Оплата полученных услуг в бухгалтерском учете оформляется сле-дующей проводкой:

Д-т 60 «Расчеты с поставщиками и подрядчиками»

К-т 51 «Расчетный счет» - 6150 руб.

Для обеспечения синтетического и аналитического учета хозяйствен-ных операций используется журнально-ордерная форма учета, которая основана на использовании принципа накапливания данных первичных документов.

Журнал - ордер по счету 60 является регистром синтетического и аналитического учета поступления товаров и расчетов с поставщиками. При его использовании карточки аналитического учета расчетов с постав-щиками и оборотная ведомость по счету 60 не составляются (Приложение 10)

Журнал - ордер предназначен:

1. для контроля за правильным оприходованием поступивших товаров материально ответственными лицами, а также за своевременным и полным поступлением товаров, платежные требования за которые оплаче-ны;

2. для учета расчетов с поставщиками;

3. для выявления суммы товаров в пути и задолженности постав-щикам.[4]

Основанием записи в журнал - ордер служат данные товарных отче-тов материально ответственных лиц с приложенными к ним приходными товарными документами.

Для более подробного раскрытия информации по аналитическому учету может применяться карточка и оборотная ведомость счета.

Отчет «Карточка счета» представляет собой стандартный отчет с предельной степенью детализации – до элементарной учетной записи, то есть до проводки. Сформированный отчет представляет собой упорядо-ченную по датам выборку информации о проводках, которые относятся к выбранному периоду времени, и в которых был использован выбранный счет (Приложение 11)

Являясь активно-пассивным, счет 60 может иметь как дебитовое, так и кредитовое сальдо. Это основная причина необходимости ведения обо-ротно-сальдовой ведомости по счету. АО «Новхоперскхлеб», как и другая любая организация, ведет данный документ. В ОСВ детализировано отра-жены обороты и остатки на начало и конец отчетного периода по разным поставщикам. Конечное сальдо указывает на какие-либо неразрешенные вопросы с поставками и позволяет четко отследить документооборот и оплаты.(Приложение 12)

Наибольшее распространение при расчетах с покупателями и заказ-чиками в организации получили денежные расчеты. Денежные расчеты могут осуществляться как наличной, так и безналичной формой. Если ор-ганизация осуществляет расчеты со своими покупателями или заказчиками за приобретенные товары наличным путем, то денежные средства вносится в кассу организации. Под безналичным расчетом понимают оплату денеж-ных средств на банковский счет организации – продавца. При таком рас-чете покупателю выставляют счет на оплату, в котором указывает реквизи-ты расчетного счета организации – продавца, наименование товара их ко-личество, сумму и общую стоимость.

Безруких П. С. справедливо утверждает, что в условиях рыночной экономики для уменьшения риска не оплаты или несвоевременной оплаты счетов поставщик может либо потребовать предварительной оплаты счета, либо произвести расчеты за счет выставленного покупателем аккредитива, либо прибегнуть к вексельной форме расчетов. Предварительная оплата связана с неэтичным использованием средств покупателя в обороте по-ставщика до момента перехода товара в собственность плательщика. Ак-кредитивная форма расчетов также ведет к отвлечению денежных средств покупателя из оборота. Наиболее гибкой, оперативной и одновременно обеспечивающей укрепление платежной дисциплины является вексельная форма расчетов. Согласно Гражданского Кодекса РФ (2, ст. 815), вексель является формой договора займа. С момента выдачи векселя отношения сторон регулируются нормами вексельного права.[4]

Казенное общеобразовательное учреждение Воронежской области «Елань-Коленовский центр психолого-педагогической, медицинской и со-циальной помощи», именуемый, как заказчик, заключило контракт с АО «Новохоперскхлеб», именуемый поставщиком, от 12 апреля 2016 года на покупку хлебобулочной продукции, а именно, батон нарезной 1 сорта и хлеб «Украинский» на общую сумму 43598,90 тыс.руб. (Приложение 13)

Следует различать понятия «договор» и «контракт». Суть их дей-ствительно схожа, однако правовая природа совершенно различная. Зако-нодатель не закрепил ни в одном нормативном акте расшифровку термина «контракт», хотя использует его в некоторых федеральных законах. На се-годняшний день его принято считать договором, который имеет специфи-ческий субъектный состав и обязательное требование по поводу письмен-ной формы.

Достаточную ясность об отличительных аспектах контракта и дого-вора даёт Федеральный закон № 44 «О контрактной системе в сфере заку-пок товаров, работ, услуг для обеспечения государственных и муници-пальных нужд». На основе данного Федерального закона можно сделать вывод, что контракт – это специфический вид договора, который регули-рует отношения сторон в сфере поставок или же оказания услуг для госу-дарственных, муниципальных учреждений. Благодаря подобной трактовке можно увидеть, чем отличается контракт от договора на оказание услуг. [26]

Контракт № 2.120416 составлен на основе ФЗ № 44 и содержит в се-бе необходимые реквизиты надлежащие данному документу. Контракт в отличие от договора более широкое понятие. Данный вид документа за-ключается на длительный срок и содержит в себе более объемную и дета-лизированную информацию о процессе поставки продукции. Контракт со-держит в себе разделы аналогичные с договором купли-продажи, однако, дополняется некоторыми детализированными, такими как: форс- мажор, срок контракта и его досрочное расторжение, особые условия.

На соответствующий контракт был выписан счет-фактура №00001678 от 13 апреля 2016 г. на соответствующие суммы и соответ-ствующему покупателю (Приложение 14).

Оплата покупателем полученного товара в бухгалтерском учете от-ражается корреспонденцией:

При наличной оплате:

Д-т 50 «Касса»

К-т 62 «Расчеты с покупателями и заказчиками»

При безналичной оплате:

Д-т 51 «Расчетный счет»

К-т 62 «Расчеты с покупателями и заказчиками» - 43598,90 руб .

Для обобщения информации по расчетам с покупателями и заказчи-ками существует журнал-ордер.

Все значения по расчетам с покупателями отражаются в данном ре-гистре, отмечая полученные авансы и оплату, поступающую от контраген-тов. Счет 62 «Расчеты с покупателями и заказчиками» кредитуется в кор-респонденции со счетами учета денежных средств, на суммы поступивших платежей (включая суммы полученных авансов) , а дебетуется в корре-спонденции со счетами 90 «Продажи», 91 «Прочие доходы и расходы» на суммы, на которые предъявлены расчетные документы (Приложение 15).

Для более подробного раскрытия информации по аналитическому учету может применяться карточка и оборотная ведомость счета.

Карточка счета 62 представляет собой аналитический документ, со-держащий в себе максимально детализированную информацию об опера-циях, связанных с данным счетом.

Данный вид отчета представлен в виде таблицы, где содержится ин-формация об операции, которую совершил хозяйственный субъект, соот-ветствующие корреспонденции, на основании какого документа была со-вершена операция и дата совершения. Обязательному отражению в дан-ном документе подвергаются начальное, текущее и конечное сальдо (При-ложение 16).

Для отслеживания своих задолженностей и выявления ошибок и не-точностей, самым простым способом проверки является анализ оборотно — сальдовых ведомостей по счетам расчетов с покупателями и заказчика-ми.

Оборотно – сальдовая ведомость позволяет обобщить данные по всем покупателям для выявления задолженностей. Как и в расчете с по-ставщиками, оборотно – сальдовая ведомость 62 счета дает возможность анализировать показатели за период в разрезе.

Если оплата от покупателя за отгруженную продукцию так и не по-ступила, то в результате на балансе предприятия формируется задолжен-ность, возможность погашения которой вызывает сомнения, - так называе-мая сомнительная задолженность.

Согласно Положению по ведению бухгалтерского учета и бухгалтер-ской отчетности в Российской Федерации организация может создавать ре-зервы по сомнительным долгам по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации.

Сомнительным долгом признается дебиторская задолженность орга-низации, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Для обобщения информации о расчетах по сомнительным долгах предназначен счет 63 «Резервы по сомнительным долгам».

Резерв сомнительных долгов создается на основе результатов прове-денной инвентаризации дебиторской задолженности организации. Величи-на резерва определяется отдельно по каждому сомнительному долгу в за-висимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резер-ва сомнительных долгов, этот резерв в какой-либо части не будет исполь-зован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результа-там организации.

На сумму создаваемых резервов делаются записи по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 63 «Резервы по сомнитель-ным долгам». При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствую-щими счетами учета расчетов с дебиторами.

Присоединение неиспользованных сумм резервов по сомнительным долгам к прибыли отчетного периода, следующего за периодом их созда-ния, отражается по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 91 «Прочие доходы и расходы».

Аналитический учет по счету 63 «Резервы по сомнительным долгам» ведется по каждому созданному резерву.[34]

Основные проводки в бухгалтерском учете по использованию счета 63:

В компании по результатам проведенной инвентаризации сформиро-ван фонд для покрытия долгов с низкой вероятностью взыскания:

Д-т 91 «Прочие доходы и расходы»

К-т 63 «Резервы по сомнительным долгам»

Задолженность контрагента, которая ранее являлась маловероятной к получению, перешла в категорию безнадежной, и списана средствами имеющегося фонда:

Д-т 63 «Резервы по сомнительным долгам»

К-т 62 «Расчеты с покупателями и заказчиками»

Выставленная контрагенту претензия о нарушениях в исполнении договорных обязательств, списана средствами созданного источника по-крытия долга:

Д-т 63 «Резервы по сомнительным долгам»

К-т 76 «Расчеты с разными дебиторами и кредиторами»

Неизрасходованная сумма резерва отнесена к прочим доходам орга-низации:

Д-т 63 «Резервы по сомнительным долгам»

К-т 91 «Прочие доходы и расходы»

В бухгалтерском балансе дебиторская задолженность указывается за вычетом созданного резерва. Благодаря этому исключается завышение ве-личины активов, а пользователи бухгалтерской отчетности видят реаль-ную величину дебиторской задолженности и, соответственно, могут адек-ватно оценить финансовое состояние организации.

Аудитор несет ответственность за формирование объективного мне-ния о степени достоверности отчетности. Поэтому мнение аудитора долж-но быть основано на собранных в ходе аудита надлежащих и достаточных аудиторских доказательствах. Порядок получения доказательств в аудите регламентируется федеральным стандартом № 7/2011 «Аудиторские дока-зательства»

На первом этапе проверяется правильность оформления догово-ров(контрактов) поставки товаров, соблюдение условий договора сторо-нами.

Рассмотрим контракт №2.120416 от 12 апреля 2016 г. на поставку продукции казенному общеобразовательному учреждению Воронежской области «Елань-Коленовский центр психолого-педагогической, медицин-ской и социальной помощи» на общую сумму 43598,90 рублей, а именно на поставку хлеба «Украинский» ржано-пшеничный, ГОСТ 2077-84 на сумму 11988,9 рублей и батона нарезного 1 сорт, ГОСТ 27844 на 31610 рублей. Контракт оформлен правильно.(Приложение 13)

На соответствующий контракт был выписан счет-фактура №00001678 от 13 апреля 2016 г.на соответствующие суммы и соответ-ствующему покупателю.(Приложение 13)

На втором этапе осуществляется проверка правильности оформления первичных документов расчетов с поставщиками, покупателями.

Рассмотрим счет-фактуру № 20 от 23 декабря 2016 г. Счет-фактура, подтверждающая, что АО «Новохоперскхлеб» является покупателем про-дукции, а именно масла подсолнечного, на сумму 46480 рублей. Постав-щиком является Белокопытов Александр Юрьевич. Данный документ со-ставлен по всем надлежащим нормам и содержит в себе всю необходимую информацию( наименование продукции, единицы измерения, количество, цена, налоговая ставка, итоговая стоимость и тд). Первичные документы оформлены надлежащим образом. (Приложение 16)

Третьем этапом проверки является правильность отражения НДС. В соответствии с Налоговым Кодексом РФ, хлеб и хлебобулочные изделия относятся к продуктом социально значимым и облагаются по налоговой ставке 10%. В счете-фактуре №00001678 от 13 апреля 2016 г именно эта налоговая ставка отражена по продаваемой продукции(хлеб). Налоговая ставка не нарушает требования Налогового кодекса. (Приложение 13)

Четвертым этапом аудиторской проверки является проверка соблю-дение правила проведения инвентаризации расчетов с покупателями и за-казчиками. Порядок проведения инвентаризации по расчетам с покупате-лями и заказчиками регламентируется Методическими указаниями по ин-вентаризации имущества и финансовых обязательств, утвержденные при-казом Минфина РФ от 13.06.1995 N 49 (ред. от 08.11.2010) «Об утвержде-нии Методических указаний по инвентаризации имущества и финансовых обязательств». На предприятие АО «Новохоперскхлеб» инвентаризация не проводится и соответствующие документы отсутствуют.

Пятый этап проверки заключается в проверки обоснованность при-чин возникновения дебиторской и кредиторской задолженности. Подтвер-ждением обоснованности возникновения дебиторской и кредиторской за-долженности служит договор поставки. Так. Например, имеется счет-фактура № 49 от 27 октября 2016 г. на получение от ЗАО «Чернозем-центрсервис» средней секции котла «Универсал- 5М» б/у на сумму 50000 рублей. (Приложение 17)Документ, подтверждающий обоснованность со-вершенной операции, покупку товара и возникновение кредиторской за-долженности, является договор № 10 на приобретение АО «Новохоперс-хлеб» средней секции котла. Возникновение кредиторской задолженности обосновано.(Приложение 18)

Шестой этап заключается в проверке полноты и реальности сумм де-биторской и кредиторской задолженностей. Подтверждение реальности сумм дебиторской и кредиторской задолженностей можно осуществить пу-тем сопоставления данных счетов-фактур и договор на поставку. Имеется счет-фактура № 20 на покупку масла подсолнечного у Белокопытова Александра Юрьевича на сумму 46480 рублей. (Приложение 14) Под-тверждаем реальность операций по сделкам служит договор купли-продажи № 10 от 23.12.2016 г. В котором содержится информация о сумме, необходимой заплатить АО «Новохоперсхлеб». (Приложение 13)Сумма реальна и тождественна сумме в счете-фактуре.

Седьмым этапом проверки является проверка точность синтетическо-го учета расчетных операций с поставщиками и подрядчиками, покупате-лями и заказчиками. Для осуществления этого этапа, необходимо изучить оборотно-сальдовые ведомости по 60,62(Приложение 12) счету и карточки счета.(Приложение 16,11) В оборотно-сальдовых ведомостях содержится информация о задолженности в разрезе поставщиков и покупателей. В карточке счета 60 содержится информация о совершенной хозяйственной операции, дебетуемых и кредитуемых счетах и сальдо на текущий период. Так, например, 01.12.2016 на основании основного договора поступил то-вар от АО «Молвест», кредитуемая сумма 2946,86 рублей(Приложение 11)

Дебет 41 «Товары»

Кредит 60 «Расчеты с поставщиками и подрядчиками»

Карточка счета 62 содержит информацию о полученных средствах в результате реализации продукции. 31.12.2016 г. продан хлеб ч/з прочим покупателям, не являющимися постоянным контрагентами, на основании основного договора на сумму 15920 рублей.(Приложение 16)

Дебет 62 «Расчеты с покупателями и заказчиками»

Кредит 91 «Прочие доходы и расходы»

Восьмой этап предполагает проверку наличия информации в бухгал-терской (финансовой) отчетности сведений о кредиторской и дебиторской задолженности. Информация отражена в бухгалтерском балансе в составе статей дебиторская задолженность( 290 тыс.руб) и кредиторская задол-женность( 5860 тыс.руб). (Приложение 4). Более подробно информация представлена в пояснении к бухгалтерскому балансу в 5 разделе. Раздел 5.1 «Наличие и движение дебиторской задолженности» содержит инфор-мацию о движении краткосрочной и долгосрочной дебиторской задолжен-ности в течении периода времени. Раздел 5.2 «Просроченная дебиторская задолженность» раскрывает информацию о просроченной дебиторской задолженности. На предприятии она отсутствует. Разделы 5.3 «Наличие и движение кредиторской задолженности» и 5.4 «Просроченная кредитор-ская задолженность» содержит аналогичную информацию, что и в пункте 5.1 и 5.2, только в разрезе кредиторской задолженности. Вся информация, дебиторской и кредиторской задолженности на предприятии отражена верна в соответствующих регистрах.

Последним этапом аудиторской проверки является составление аудиторского заключения, представляющее собой мнение аудитора о достоверности бухгалтерской и финансовой отчётности субъекта хозяйствования.

Аудиторское заключение - это документ, основное назначение которого состоит в том, чтобы довести пользователей информации о достоверности бухгалтерской и финансовой отчётности субъекта хозяйствования.

Похожие работы

-

87 страниц |3450 ₽

-

73 страниц |1500 ₽

-

83 страниц |2500 ₽

-

73 страниц |600 ₽

-

99 страниц |3000 ₽

-

63 страниц |3300 ₽

-

61 страниц |2500 ₽

-

101 страниц |2400 ₽