Тема дипломной работы: Анализ кредитной деятельности банка ( на примере ПАО «БИНБАНК»)

или

Заказать новую работу(фрагменты работы)

| Учебное заведение: | Учебные заведения Москвы > Московская финансово-юридическая академия (МФЮА) > Факультет экономики и управления |

| Тип работы: | Дипломные работы |

| Категория: | Финансы |

| Год сдачи: | 2018 |

| Количество страниц: | 98 |

| Оценка: | 5 |

| Дата публикации: | 02.05.2023 |

| Количество просмотров: | 110 |

| Рейтинг работы: |

|

ВВЕДЕНИЕ. 6 ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ 1.1 Сущность, виды и принципы 1.2 Нормативно-правовое 1.3 Механизмы кредитования 1.4 Управление рисками операций 1.5 Показатели эффективности Краткие выводы.. 40 ГЛАВА 2. АНАЛИЗ РАЗВИТИЯ 2.1. Общая характеристика «ПАО 2.2. Анализ деятельности «ПАО 2.3. Анализ влияния нормативно-правового Краткие выводы.. 68 ГЛАВА 3. РЕКОМЕНДАЦИИ ПО 3.1. Рекомендации по оптимизации 3.2. Рекомендации по совершенствованию 3.3. Предложения по внесению 3.4. Оценка эффективности 3.5. Возможность практического Краткие выводы.. 89 ЗАКЛЮЧЕНИЕ. 90 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 93

|

(фрагменты работы)

Актуальность и значимость рассматриваемой темы выпускной квалификационной работы «Анализ кредитной деятельности банка (на примере ПАО «БИНБАНК»)» обуславливается возрастающей значимостью операций кредитования как для населения, так и для юридических лиц, которые могут увеличить свои финансовые возможности, так и для коммерческих банков, заинтересованных в росте своих доходов.

Все выше сказанное обусловило актуальность выбранной темы выпускной квалификационной работы.

Объектом исследования является ПАО «БИНБАНК».

Предметом исследования – особенности управления кредитной деятельностью в ПАО «БИНБАНК».

Целью работы является изучение кредитной деятельности в банке, поиск путей ее совершенствования.

Согласно цели в работе поставлены следующие задачи:

- изучить сущность и виды кредитных операций;

- охарактеризовать сущность кредитной деятельности банка;

- исследовать этапы кредитования;

- изучить кредитную политику объекта исследования;

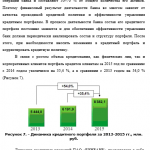

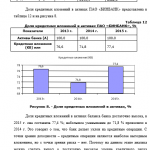

- проанализировать динамику и структуру кредитного портфеля банка;

- оценить качества кредитного портфеля банка;

- предложить пути совершенствования управления кредитными операциями банка.

Теоретической и методологической основой нашей работы стали труды ведущих отечественных специалистов: Белоглазовой Г. Н. [21], Лаврушина О. И. [39], Лямина Л. В., Орловой Н.В. [41], Соломина С. К. [48], Филиной Ф.Н. [51], Жуковой Е. П. [27] и других.

Информационная база исследования. Нормативную базу исследования составили действующие нормативные акты: Конституция РФ, Федеральные законы Закон РФ «О банках и банковской деятельности», «Об информации, информатизации и защите информации», а также другие Федеральные законы и подзаконные акты РФ. В работе использовались материалы периодических изданий, предоставляющих аналитические материалы и данные; а также информационные ресурсы сети Интернет, сбор и анализ первичной информации годовой бухгалтерской отчетности ПАО «БИНБАНК».

Банк в полной мере соответствует всеми нормативным требованиями, введенным Центральным Банком РФ.

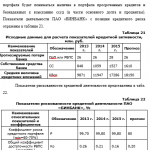

В таблице 7 представлены основные показатели деятельности балка.

Таблица 7

Финансовые показатели ПАО «БИНБАНК», млн.руб

Показатели 2014 2015 Темпы роста, %

Обязательные резервы в Центральном банке Российской Федерации 650,64 395,01 60,71

Кредиты и авансы клиентам 5489,4 7719,7 86,07

Ценные бумаги 1823,6 1625,8

Денежные средства и их эквиваленты 719,6 625,6 890,14

Прочие активы 595,9 864,0 3,33

Всего активов: 8628,5 10835,1 90,81

Всего капитал 9496,61 9597,18 100,52

В текущей экономической ситуации Банк придерживается последовательного консервативного подхода к принятию новых рисков и кредитованию. Основными приоритетами Банка остаются контроль платежной дисциплины и эффективный сбор задолженности.

В перспективе Банк планирует сконцентрироваться на краткосрочном розничном кредитовании и выпуске кредитных карт. Банк значительно уменьшит долю выдач долгосрочных кредитов в рамках автокредитования и кредитов наличными, пока уровни процентных ставок на рынке не стабилизируются.

В области кредитования корпоративных клиентов Банк также планирует краткосрочное кредитование оборотного капитала организаций с хорошей кредитоспособностью без создания дополнительных финансовых рисков, то есть действующим клиентам Банка с тщательным контролем и мониторингом кредитоспособности заемщиков.

Ожидая снижение темпов роста ВВП, снижение доходов населения и рост уровня безработицы, Банк направит значительные ресурсы на усиление функции сбора задолженности, в частности повышение уровня автоматизации процесса взыскания и развитие новых методов и техник сбора задолженности. Также Банк планирует введение дополнительных требований к заемщикам и в целом к процессу управления рисками в корпоративном, розничном кредитовании и кредитовании предприятий малого и среднего бизнеса.

В условиях сложившейся макроэкономической ситуации одной из приоритетных задач Банка является поддержание достаточного уровня ликвидности. В плановом периоде Банк нацелен на максимальную диверсификацию средств фондирования, в частности повышения доли вкладов физических лиц, секьюритизации, в структуре пассивов.

Похожие работы

-

Совершенствование в управлении финансами и финансовым состоянием (на примере компании ООО «СпецМаш»)95 страниц |2400 ₽

-

158 страниц |600 ₽

-

64 страниц |2500 ₽

-

55 страниц |2400 ₽

-

50 страниц |3600 ₽

-

59 страниц |7000 ₽

-

2500 ₽

-

72 страниц |2500 ₽

Работы автора

-

69 страниц |2000 ₽

-

78 страниц |1300 ₽

-

79 страниц |1180 ₽

-

74 страниц |4244 ₽

-

74 страниц |500 ₽