Тема дипломной работы: Страховые резервы, оптимизация их формирования

или

Заказать новую работу(фрагменты работы)

| Учебное заведение: | Другие города > ДРУГОЕ |

| Тип работы: | Дипломные работы |

| Категория: | Страхование |

| Год сдачи: | 2019 |

| Количество страниц: | 75 |

| Оценка: | 7 |

| Дата публикации: | 02.06.2019 |

| Количество просмотров: | 724 |

| Рейтинг работы: |

СОДЕРЖАНИЕ

Введение. 5

1 Экономическая сущность и

значение страховых резервов. 8

1.1 Экономическая сущность и значение страховых

резервов. 8

1.2 Классификация страховых резервов. 19

2 Механизм формирования и

размещения страховых резервов в Республике Беларусь 29

2.1 Анализ формирования страховых резервов. 29

2.2 Оценка инвестирования страховых резервов. 42

3 Совершенствование

формирования и размещения страховых резервов. 51

3.1 Зарубежный опыт формирования и использования

резервов страховщика. 51

3.2 Разработка мероприятий по оптимизации формирования

и размещения страховых резервов в Республике Беларусь. 62

Заключение. 67

Список использованных

источников. 70

Приложение А Основные

показатели деятельности страховых компаний

Республики Беларусь. 74

ВВЕДЕНИЕ

Страхование — система мероприятий по созданию денежного

(страхового) фонда, из средств которого осуществляются возмещение ущерба и

выплата денежных сумм в результате стихийных бедствий, несчастных случаев,

наступления других событий. Экономические основы деятельности страховой

компании отличаются от других видов деятельности в условиях рынка. Это

обусловлено тем, что страхователь фактически авансирует страховщика, а

реализация страховой услуги осуществляется спустя продолжительное время или

может вообще отсутствовать. Указанная особенность реализации страховой услуги

позволяет сделать два вывода.

Во-первых, в распоряжении страховщика в течение некоторого

периода оказываются временно свободные от обязательств средства, которые должны

быть инвестированы в целях получения дополнительного дохода, то есть помимо

своей основной деятельности — страхование населения, имущества, страховая

организация принимает активное участие в инвестиционном процессе.

Во-вторых, инвестирование страховщиком должно достаточно

жестко регулироваться государством, поскольку страхователи объективно лишены

возможности контролировать, насколько умело страховая организация распорядится

предоставленными ей средствами и не поставит под угрозу выполнение обязательств

по договору страхования.

Деятельность страховой компании основана на создании

денежных фондов, источником которых являются средства страхователей,

поступившие в форме страховых премий, но кругооборот средств страховой компании

не ограничивается осуществлением страховых операций, он усложняется вовлеченностью

их в инвестиционный процесс.

Страховая компания может использовать на расходы по ведению

дела только ту часть собираемой по договорам страхования премии, которая

образовалась за счет нагрузки. Основная же часть премии, а именно премия-нетто,

предназначается строго на выплату страхового возмещения. Она обеспечивает

исполнение основных договорных обязательств страховщика и используется только в

случае необходимости при наступлении страхового события. До тех пор

нетто-премия резервируется, образуя страховой фонд компании. По своему

содержанию этот фонд представляет собой отложенные выплаты страховщика.

Сформированный за счет привлеченных средств, он противостоит обязательствам по

возмещению ущерба. Состав и структура элементов фонда определяются отраслевой

направленностью страховой компании, т.е. зависят от того, какими видами

страховой деятельности она занимается.

В экономическом смысле страховые резервы — это средства не

страховщиков, а страхователей (однако не конкретного страхователя, а замкнутой

совокупности страхователей, участвовавших своими денежными взносами в

формировании страхового фонда), и предназначены для осуществления страховых

выплат согласно обязательствам по неисполненным или неоконченным на отчетную

дату договорам страхования. Величина страховых резервов должна полностью

покрывать суммы предстоящих выплат по договорам страхования и перестрахования

(по рискам, принятым в перестрахование). Определение их размеров является

результатом тщательного анализа операций страховщика, результаты и надежность

которого в значительной степени гарантируют страховщика от возможного

банкротства.

Страховая организация наряду с другими институтами (банками,

биржами, инвестиционными фондами) составляет органичный элемент финансовой

системы общественного хозяйства. Принцип аккумулирования и последующего

распределения значительных денежных потоков предопределяет состав и структуру

капитала страховой организации, выделяя в качестве его основной ведущей части

финансовые ресурсы.

Кругооборот средств страховой организации не ограничивается

осуществлением страховых операций, он усложняется вовлеченностью ее в

инвестиционный процесс.

Проводя инвестиционные операции и извлекая прибыль от них,

страховщики в то же время оказываются в значительной степени зависимыми от

положения дел на денежное и финансовом рынках, неся инвестиционный риск. Это

вынуждает их к проведению достаточно осторожной инвестиционной политики.

Основными требованиями, которым должна отвечать инвестиционная политика

страховых организаций, являются надежность и доходность. С одной стороны,

потеря средств, инвестированных страховщиком, может привести к невыполнению им

своих обязательств по договорам страхования и к банкротству. С другой стороны,

страховая компания заинтересована в получении как можно большего дохода от

вложенных средств. В то же время, как правило, высокий доход сопутствует

низкому уровню надежности. Поэтому страховщик должен гармонизировать указанные

цели, что достигается путем осуществления оптимизационных расчетов.

Актуальность темы исследования обусловлена необходимостью

совершенствования методов формирования и размещения страховых резервов под

влиянием внешних экономических факторов в целях более качественного управления

страховыми резервами и, на этой основе, дальнейшего повышения экономической

эффективности страховой компании.

Все это подтверждает как практическую, так и теоретическую

значимость и актуальность темы исследования, так как в данном случае

прослеживается прочная взаимосвязь между теоретическими исследованиями и практикой

нормотворчества и правоприменения.

Объект исследования: страховые резервы страховой организации.

Предмет исследования – механизм формирования и размещения

страховых резервов БРУСП «Белгосстрах».

Цель исследования – определить пути совершенствования формирования

и инвестирования страховых резервов БРУСП «Белгосстрах».

Указанная цель может быть достигнута путем решения следующих

задач:

−

исследовать

экономическую сущность и значение страховых резервов;

−

исследовать

механизм формирования и размещения страховых резервов в Республике Беларусь;

−

провести

анализ формирования страховых резервов в Республике Беларусь;

−

исследовать

государственное регулирование инвестиционной деятельности страховщиков в

Беларуси;

−

дать

оценку формирования и инвестирования страховых резервов БРУСП «Белгосстрах»;

−

исследовать

зарубежный опыт формирования и использования резервов страховщика;

−

разработать

мероприятия по оптимизации формирования и размещения страховых резервов в

Республике Беларусь.

Методы исследования: наблюдение, сравнение, финансовый анализ,

табличный, графический, обобщение, детализация.

В ходе исследования были проанализированы положения

Гражданского кодекса Республики Беларусь, регулирующие вопросы страховых

правоотношений, а также отдельные акты Президента и Правительства Республики

Беларусь. Теоретическую основу исследования составили труды ученых, посвященные

как непосредственно вопросам страхования и соответствующим правоотношениям, так

и общим вопросам гражданского права, определяющим специфику института

страхования. Среди авторов отдельно следует отметить таких ученых, как Т.А.

Верезубова, В.Б. Гомелля, М.А. Зайцева, М.М. Пилипенко, Т.А. Федорова, В.В.

Шахов, А.К. Шихов и т.д.

(фрагменты работы)

1 Экономическая сущность и значение страховых резервов

1.1 Экономическая сущность и значение страховых резервов

Процесс общественного воспроизводства представляет собой взаимодействие и противоборство различных сил как природного, так и социально-экономического характера. Противоречия между человеком и природой (наводнения, засухи, ураганы, землетрясения и другие стихийные бедствия), с одной стороны, и общественные противоречия (экономические, политические и т. п.) — с другой, в совокупности создают условия для проявления негативных последствий, имеющих случайный характер.

Защита собственности юридических и физических лиц от несчастных случаев и стихийных бедствий была и остается приоритетной задачей. Для этого необходимо иметь специальные фонды — резервные или страховые. Потребность в их образовании особенно возросла с переходом к рыночным отношениям, когда государство перестало обеспечивать восполнение основных и оборотных фондов государственных предприятий и имущества государственных учреждений в случае потерь от стихийных бедствий за счет централизованных материальных и денежных ресурсов [22, c. 9].

Запросам широких масс населения отвечают страхование жизни и медицинское страхование. При проведении страхования, кроме возмещения ущерба, причиняемого стихийными бедствиями и несчастными случаями, выполняется большая работа по предупреждению гибели и повреждения застрахованного имущества и осуществляется страховой надзор за соблюдением страхователями противопожарных, агротехнических и ветеринарных правил.

Согласно Указа Президента Республики Беларусь «О страховой деятельности страхование» от 25 августа 2006 г. № 530 (в редакции от 20 января 2017 г. № 20) страхование — отношения по защите имущественных интересов граждан Республики Беларусь, иностранных граждан, лиц без гражданства, организаций, в том числе иностранных и международных, а также Республики Беларусь и ее административно-территориальных единиц, иностранных государств при наступлении определенных событий (страховых случаев) за счет страховых резервов, формируемых страховщиками в установленном порядке [27].

Дзикович Н.Г. дает следующее определения страхования:

«Страхование представляет собой систему экономических отношений по защите имущественных и личных интересов физических и юридических лиц путем формирования за счет страховых взносов (страховых премий), уплачиваемых этими лицами, денежных страховых фондов, предназначенных для выплаты страховых сумм и возмещения убытков при наступлении страховых случаев» [15, c. 16].

Корженевская Г.М. утверждает, что «страхование — необходимый элемент производственных отношений, выражающий перераспределение средств по поводу возмещения ущерба. Экономическая сущность страхования состоит в обеспечении непрерывности и бесперебойности процесса производства. Страхование представляет собой механизм защиты от различного рода рисков, требующих значительных денежных средств, которых у потерпевших может и не быть» [22, c. 21].

Страхование выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а с другой — видом деятельности, приносящим доход.

Специфика страхования определяется следующими признаками:

− случайный характер наступления стихийного бедствия или иного проявления разрушительных сил природы;

− аккумулируемые средства имеют целевое назначение и используются лишь на покрытие потерь или предоставление помощи в заранее оговоренных случаях;

− средства возвратны, так как они предназначены для выплаты всей совокупности страхователей, но не каждому страхователю в отдельности;

− в процессе страхования происходит перераспределение средств между участниками создания специального страхового фонда;

− объективная потребность в возмещении ущерба;

− число страхователей, вносящих платежи в течение определенного периода времени, больше числа получателей возмещения (помощи);

− реализация мер по предупреждению и преодолению последствий конкретного события [24, c. 11].

Переход к рыночной экономике обеспечивает существенное возрастание роли страхования в общественном воспроизводстве, значительно расширяет сферу страховых услуг и развитие альтернатив государственному страхованию. При командно-административной системе управления народным хозяйством, доминирующей роли государственной собственности и слабой экономической ответственности руководителей и трудовых коллективов за ее сохранность страхование никак не могло получить подобающего ему места в экономике и общественных отношениях.

Развертывание рыночных отношений, когда товаропроизводитель начинает действовать на свой страх и риск, по собственному плану и несет за это ответственность, повышает роль и значение страхования. При этом наряду с традиционным предназначением — обеспечением защиты от природной стихии (землетрясения, наводнения, бури и др.), случайных событий технического и технологического характера (пожары, аварии, взрывы и др.) — объектом страхования все больше становятся убытки от различных криминогенных явлений (кражи, разбойные нападения, угон транспортных средств и др.). Предприятия и организации различных форм собственности, выступающие в качестве страхователей, испытывают потребность не только в возмещении ущерба, выражающегося в гибели или повреждении основных фондов и оборотных средств, но и в компенсации недополученной прибыли или дополнительных расходов из-за вынужденных простоев предприятий (неритмичные поставки сырья, неплатежеспособность оптовых покупателей).

В рыночной экономике страхование выступает, с одной стороны, средством защиты бизнеса и благосостояния людей, а с другой — видом деятельности, приносящим доход. Источниками прибыли страховой организации служат доходы от страховой деятельности, от инвестиций временно свободных средств в объекты производственной и непроизводственной сфер деятельности, акции предприятий, банковские депозиты, ценные бумаги и т.д.

Характерными основными принципами, лежащими в основе организации страхования, являются:

− вероятность наступления страхового случая;

− возвратность средств;

− замкнутая солидарная раскладка ущерба.

Классификация страхования — научная система деления страхования, исходя из сферы деятельности, отрасли, под отрасли, видов, расположенных таким образом, что каждое следующее звено выступает как составная часть предыдущего. Классификация дает возможность привести в формальный вид информацию касательно страхования, охватывающего различные субъекты и объекты страховой ответственности, всевозможные риски, разные формы организации страховой деятельности, а также систематизировать все многообразие страховых отношений и построить единую взаимосвязанную структуру.

Классификацию страхования Корженевская Г.М. предлагает основывать на двух критериях:

1) различия в объектах страхования;

2) различия в объеме страховой ответственности [20, c. 31].

Исходя из данных критериев и выделяются две классификации:

а) Всеобщая классификация (по объектам страхования).

б) Частичная классификация (по роду опасности) — охватывает исключительно страхование имущества.

В частичной классификации (по роду опасности) возможно выделение звеньев и исключительно в страховании имущества, среди которых:

− страхование от огня и иных стихийных бедствий;

− страхование урожая сельскохозяйственных культур от засухи и иных стихийных бедствий;

− страхование от вынужденного убоя либо падежа животных;

− страхование от угона, аварий, кражи (транспортных средств).

Всеобщей классификацией предусматривается разделение страхования на виды, под отрасли и отрасли.

Осуществление страхования возможно в двух формах:

1) обязательное;

2) добровольное.

Как разновидность обязательного страхования, по мнению Г. М. Корженевской, выступает обязательное государственное страхование [20, c. 32].

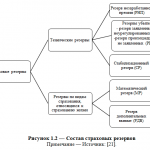

Рисунок 1.1 — Классификация страхования

Примечание — Источник: собственная разработка на основе [10, c. 18]

Н.Г. Дзикович предлагается следующая классификация страхования:

1) По форме организации — государственное либо акционерное страхование. Государственное страхование — организационная форма, при которой роль страховщика выполняет государство в лице организаций, наделенных специальными полномочиями. В число государственных интересов включается его монополия на проведение страхования отдельных видов [10, c. 18].

Акционерным страхованием именуется негосударственная организационная форма, при которой роль страховщика выполняет частный капитал в форме акционерного общества, формирование уставного фонда которого происходит за счет облигаций (акций) и иных ценных бумаг, что принадлежат физическим и юридическим лицам [10, c. 18].

2) По юридическому признаку — обязательные либо добровольные страховые операции. В роли инициатора обязательного страхования выступает государство, которое законодательно обязывает физических и юридических лиц вносить денежные средства с целью обеспечения собственных интересов, а также общественных интересов. В случае обязательного страхования может быть достигнута полнота объектов страхования. Страхованием обязательного типа исключается возможность выборочности отдельных объектов страхования, которая присуща добровольной форме. Вследствие этого возникает возможность с помощью максимального охвата объектов страхования применить минимальные тарифные ставки, добиться высокой финансовой устойчивости операций страхования. Инициаторов добровольного страхования являются субъекты хозяйствования, юридические и физические лица. Основой добровольного страхования является договор, который заключается добровольно между страхователем и страховщиком [10, c. 18]. В основе обязательной и добровольной форм страхования находятся разные принципы.

Похожие работы

-

52 страниц |2500 ₽

-

71 страниц |1100 ₽

-

90 страниц |350 ₽

-

65 страниц |2000 ₽

-

53 страниц |2500 ₽

-

101 страниц |2550 ₽

-

3330 ₽

-

114 страниц |2500 ₽

Работы автора

-

76 страниц |1500 ₽