Тема дипломной работы: «Оценка Управление ликвидностью и платежеспособность организации (на примере ООО «МАСТЕРОВИТ»)

или

Заказать новую работу(фрагменты работы)

| Учебное заведение: | Вузы города Нижний Новгород > Нижегородский филиал Государственного университета - Высшей школы экономики |

| Тип работы: | Дипломные работы |

| Категория: | Финансовый менеджмент, Финансы |

| Год сдачи: | 2018 |

| Количество страниц: | 76 |

| Оценка: | 5 |

| Дата публикации: | 07.12.2018 |

| Количество просмотров: | 566 |

| Рейтинг работы: |

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ И ПЛАТЁЖЕСПОСОБНОСТЬЮ ОРГАНИЗАЦИИ

1.1.Понятие ликвидности и платёжеспособности организации

1.2.Основные подходы к управлению ликвидностью и платежеспособностью

1.3.Методические приемы оценки ликвидности и платежеспособности организации

2. ПРАКТИКА УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ И ПЛАТЁЖЕСПОСОБНОСТЬЮ ООО «МАСТЕРОВИТ»

2.1. Краткая организационно-экономическая характеристика деятельности предприятия

2.2. Оценка управления ликвидностью организации

2.3. Анализ платежеспособности

3. ПУТИ ПОВЫШЕНИЯ ЛИКВИДНОСТИ И ПЛАТЁЖЕСПОСОБНОСТИ ООО «МАСТЕРОВИТ»

3.1. Направления повышения ликвидности и платежеспособности организаци

3.2. Рекомендации по улучшению финансового состояния организации

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Финансовое состояние организации является целой системой показателей, которые откражают на определенный момент времени способность субъекта финансировать свою деятельность и своевременно рассчитываться по обязательствам. Анализ не только показателя прибыли, основных каналов получения дохода имеет значение, но также и оценка финансовой устойчивости, ликвидности, платежеспособности.

При наличии информации о результатах деятельности, сильных и слабых сторонах различных коммерческих структур возможно определить перспективные направления развития.

Учитывая вышеизложенное, можно утверждать, что вопросы, связанные с разработкой предложения по улучшению финансово-экономического состояния и повышения ликвидности, платежеспособности предприятия остаются всегда востребованными.

Объектом исследования выступает ООО «Мастеровит».

Предметом исследования являются ликвидность и платежеспособность предприятия.

Целью написания выпускной квалификационной работы является разработка мероприятий по повышению ликвидности и платежеспособности предприятия на примере ООО

«Мастеровит».

Для достижения цели, в работе были поставлены и решены следующие задачи:

- охарактеризовать понятия ликвидности и платежеспособности предприятия;

- рассмотреть основные концепции управлению ликвидностью;

- исследовать методические приемы оценки ликвидности и платежеспособности организации;

- дать организационно-экономическую характеристику деятельности предприятия ООО «Мастеровит»;

- провести анализ показателей ликвидности и платежеспособности ООО «Мастеровит»;

- разработать рекомендации по совершенствованию управления ликвидностью и платежеспособностью ООО «Мастеровит» в современных условиях.

В качестве информационных источников использовались законодательные акты (прежде всего, Федеральный закон «О бухгалтерском учете» №402 от 06.12.2011 г. (ред. от 31.12.2017 г.), регулирующий учетную работу предприятия и формирование отчетности, а также Федеральный Закон № 127 ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 г. (ред. от 07.03.2018 г.)), учебная литература, профессиональная периодическая литература, а также материалы исследуемой организации ООО «Мастеровит».

Теоретической основой исследования являются труды отечественных авторов в области экономики, управления предприятием, финансового менеджмента: Н.В. Войтоловского, А.Д

Шеремет, Г.В. Савицкая, Е.Н. Лобановой, И.Я. Лукасевич, В.Б. Минасяна, В.П. Паламарчука, Э.А. Маркарьян и других.

При выполнении Выпускной квалификационной работы были использованы методы научных исследований, системный, метод сравнения и сопоставления, диалектический метод, методы экономического анализа и др.

Выпускная квалификационная работа включает введение, три главы, которые отвечают на поставленные задачи, заключение, список использованной литературы и приложения.

Во введении сформулирована актуальность выбранной темы исследования, цель и задачи работы, а также объект и предмет исследования, практическая значимость, методологическая база исследования. Первая глава исследования содержит характеристики сущности финансового состояния организации, а также основы управления финансовым состоянием и финансового анализа, в том числе, рассмотрены особенности анализа ликвидности и платежеспособности. Во второй главе исследования проведен детальный анализ финансового состояния предприятия ООО «Мастеровит» в аспекте анализа ликвидности и платежеспособности, а в третьей – разработаны рекомендации по повышению ликвидности и платежеспособности ООО «Мастеровит». В заключении даны краткие выводы по исследуемой работе.

(фрагменты работы)

Анализ финансового состояния базируется на использовании данных бухгалтерской отчетности, которая включает [12, с. 419]:

- бухгалтерский баланс;

- отчет о финансовых результатах деятельности;

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- приложение к бухгалтерскому балансу;

- пояснительная записка;

- аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если организация в соответствии с федеральными законами подлежит обязательному аудиту.

Бухгалтерский баланс выступает основной формой бухгалтерской отчетности, в нем содержатся данные по имуществу и источникам его формирования. В активе бухгалтерского баланса хозяйствующего субъекта содержатся данные о состоянии внеоборотных и оборотных активах (актив баланса содержит сведения о составе и динамике материальных ресурсов предприятия). В пассиве баланса отражены источники, посредством которых сформировано это имущество (пассив баланса представлен собственными средствами, привеченными средствами: долгосрочными и краткосрочными обязательствами).

Отчет о финансовых результатах является основным бухгалтерским документом, посредством которого возможно оценить результаты хозяйственной деятельности: отчет о финансовых результатах содержит данные о доходах предприятия и понесенных им расходах; в отчете о финансовых результатах деятельности также содержится обобщение результативности (убыточности) работы предприятия посредством вывода конечного финансового результата деятельности – чистой прибыли.

Отчет об изменении капитала – отражаются данные о наличии и движении составляющих капитала.

В Отчете о движении денежных средств предоставляются сведения о движении денежных средств в валюте Российской Федерации. Приложение к балансу - документ, являющийся определенным объяснением некоторых положений, отображенных в бухгалтерском балансе.

Финансовая устойчивость, а именно ликвидность и платежеспособность представляются важнейшими характеристиками финансово-экономической деятельности организации в условиях рыночной экономики.

Так, система управления экономическим состоянием, которую формируют на предприятии, всегда должна быть ориентирована на повышение финансово-экономического состояния, рост финансовых результатов деятельности и показателя прибыли [21, c.104]. Важно также обеспечение платежеспособности, ликвидности деятельности.

На сегодняшний день особенно важным для предприятия индикатором, характеризующим его финансовую устойчивость и способность вовремя расплачиваться по своим обязательствам, становится его платежеспособность. Это обуславливается тем, что в условиях непредсказуемости развития рыночной экономики повышается риск возникновения банкротства предприятия ввиду снижения платежеспособности. Исходя из вышесказанного, можно сказать, что постоянный мониторинг состояния ликвидности становится жизненной необходимостью для любого предприятия.

Под ликвидностью предприятия будем понимать комплексный показатель, характеризующий имидж предприятия с точки зрения его способности выполнять свои краткосрочные обязательства перед кредиторами путем быстрой трансформации активов в денежные средства. Под платежеспособностью предприятия нами подразумевается своевременное и полное выполнение обязательств, возникших в результате осуществления коммерческих, производственных, кредитных и других операций, перед кредиторами, производящееся за счет имеющихся в распоряжении предприятия и достаточных для расчетов ресурсов [17, c.208].

Эффективность производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы требует повышения этих показателей для перехода к рыночной экономике организаций. Ключевую роль в реализации этих вопросов отводится анализу платежеспособности и кредитоспособности организации. Он позволяет изучить и оценить обеспеченность организации и его структурных подразделений собственными оборотными средствами в целом, а также по отдельным подразделениям, определить показатели платежеспособности предприятия. Анализ платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность. Платежеспособность и ликвидность очень близки в понятии, но второе более широкое. От степени ликвидности баланса зависит платежеспособность. Так же, ликвидность характеризует не только текущее состояние расчетов, но и перспективу. Оценка ликвидности баланса заключается в сравнении средств по активу, сформированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности погашения. Оценка ликвидности предприятия производится с помощью коэффициентов ликвидности, которые отражают возможность погасить краткосрочную задолженность за счет тех или иных элементов оборотных средств.

Ликвидность предприятия – это показатель его финансовой стабильности.

Активы в зависимости от скорости превращения их в деньги делятся на четыре группы [23, c.407-407]:

1) наиболее ликвидные активы А1 – денежные средства и краткосрочные финансовые вложения;

2) быстро реализуемые активы А2 – дебиторская задолженность и прочие активы;

3) медленно реализуемые активы А3 – запасы;

4) труднореализуемые активы А4.

Обязательства предприятия (статьи пассива баланса) также делятся на четыре группы и располагаются по степени срочности их оплаты:

1) наиболее срочные обязательства П1 – кредиторская задолженность;

2) краткосрочные пассивы П2 – краткосрочные кредиты и займы и расчеты по дивидендам;

3) долгосрочные пассивы П3 – долгосрочные кредиты и займы;

4) постоянные пассивы П4.

Для определения ликвидности баланса надо сопоставить расчеты групп активов и групп обязательств.

Ликвидность предприятия определяется и с помощью ряда финансовых коэффициентов: коэффициент абсолютной ликвидности, критической ликвидности и текущей ликвидности.

Коэффициент абсолютной ликвидности показывает отношение самых ликвидных активов к краткосрочным обязательствам.

Коэффициент промежуточной ликвидности показывает способность за счет ликвидных активов отвечать по обязательствам.

Коэффициент текущей ликвидности показывает способность погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Итак, ликвидность – способность организации быстро выполнять свои финансовые обязательства, а при необходимости и быстро реализовывать свои средства; наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами; свойство активов хозяйствующего субъекта, а именно мобильность, подвижность, заключающаяся в их способности быстро превращаться в деньги.

Исходя из изложенного материала в данном параграфе, можно сделать вывод, что анализ финансово-экономического состояния необходим для выявления сильных и слабых сторон экономико-финансовой составляющей деятельности организации, с целью повышения эффективности деятельности организации. Главная цель анализа финансово-экономического состояния – это своевременное выявление и устранение недостатков в финансовой деятельности, и нахождение резервов улучшения финансово-экономического состояния предприятия и его ликвидности и платежеспособности, в частности.

1.2. Основные подходы к управлению ликвидностью и платежеспособностью

Финансовое состояние является результатом производственной, хозяйственной и финансовой деятельности предприятия. В то же время финансовое состояние является условием успешного дальнейшего развития предприятия.

Управление ликвидностью и платежеспособностью сформировано в рамках финансового менеджмента. Финансовый менеджмент можно определить как процесс управления формированием финансовых ресурсов, как малого, так и крупного бизнеса, их распределением и использованием [14, c.25]. В системе финансового менеджмента важна роль анализа, который представляет собой расчленения явления или предмета на его составные части (элементы) с целью изучения их внутренней сущности. В равной мере это же положение относится и к экономическим явлениям и процессам.

Главная цель анализа финансово-экономического состояния заключается в своевременном выявлении и устранении недостатки в финансовой деятельности и нахождении резервов улучшения финансово-экономического состояния предприятия и его платежеспособности.

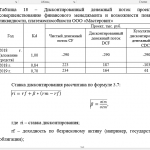

Цель и основополагающие задачи оценки и анализа финансово-экономического состояния предприятия определены на рисунке 1.

Управление финансовым состоянием необходимо для целей обеспечения результативности деятельности предприятий, повышения ликвидности и платежеспособности. Управление финансами, по мнению А.Н. Жилкиной – это совокупность приемов и методов целенаправленного воздействия на финансы предприятий для достижения определенного результата. Оно представляет собой комплекс мер, разрабатываемых предприятием на основе анализа складывающейся и прогнозируемой финансовой ситуации с целью получения максимального эффекта при минимуме затрат с помощью перераспределения финансовых ресурсов, которые создаются, распределяются, перераспределяются и используются в рамках действующей финансово-кредитной системы государства [14, c.36].

Похожие работы

-

2500 ₽

-

74 страниц |500 ₽

-

61 страниц |1500 ₽

-

74 страниц |2500 ₽

-

77 страниц |3000 ₽

-

2500 ₽

-

55 страниц |2000 ₽

-

84 страниц |300 ₽

Работы автора

-

97 страниц |2500 ₽

-

92 страниц |1800 ₽

-150x150.png)